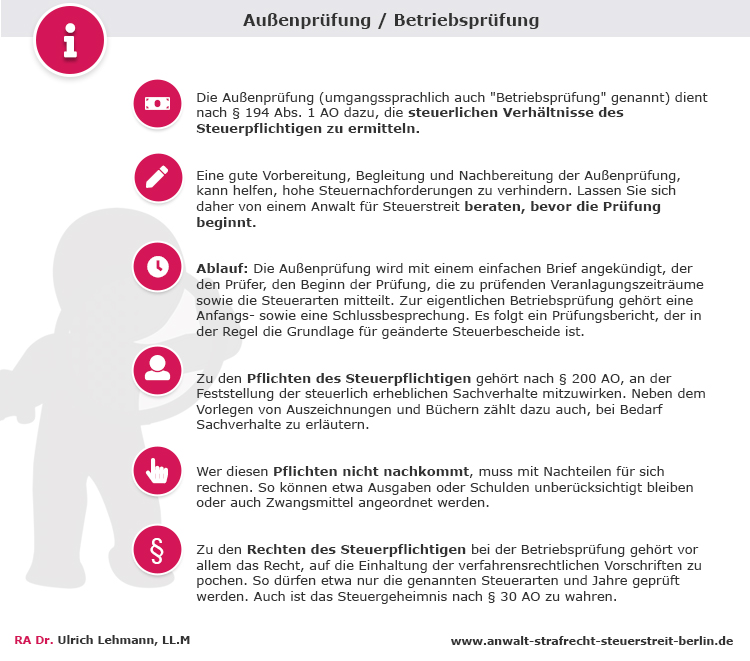

Nach § 194 Abs. 1 der Abgabenordnung (AO) dient eine Außenprüfung (umgangssprachlich auch: Betriebsprüfung, Steuerprüfung) der Ermittlungen der steuerlichen Verhältnisse des Steuerpflichtigen. Sie ist nach § 193 Abs. 1 AO grundsätzlich zulässig bei solchen Personen, die einer gewerblichen, landwirtschaftlichen oder freiberuflichen Tätigkeit nachgehen. Damit ist klar, dass die Finanzverwaltung nahezu jeden „prüfen“ darf, der nicht ausschließlich als Angestellter tätig ist.

So unterschiedlich die prüfbaren Betriebe und Unternehmen auch sind: Alle eint die (negative) Reaktion auf eine Ankündigung einer Betriebsprüfung. Niemand möchte sich gern prüfen lassen. Denn häufig ist der Begriff „Betriebsprüfung“ für die Betroffenen gleichbedeutend mit der Ankündigung einer Steuer-Nachforderung oder der Einleitung eines Steuerstrafverfahrens wegen des Verdachts der Steuerhinterziehung.

Eine gute Vorbereitung, Begleitung und Nachbereitung der Außenprüfung kann jedoch nicht nur für Beruhigung sorgen, sondern auch zu hohe Steuernachforderungen verhindern. Sodann lassen sich unter Umständen auch Nebenfolgen, wie bspw. die Einleitung eines Strafverfahrens abwehren.

Lassen Sie sich beraten, bevor die Prüfung beginnt!

Im Folgenden gebe ich Ihnen einen grundsätzlichen Überblick zum Ablauf einer Betriebsprüfung und zu den Rechten und Pflichten, die Sie als Betroffener haben.

Ablauf einer Betriebsprüfung

Die Außenprüfung wird mittels einer sog. Prüfungsanordnung angekündigt. Das ist ein einfacher Brief, in dem der Beginn der Prüfung sowie die zu prüfenden Veranlagungszeiträume (Jahre) und Steuerarten (z.B. Einkommensteuer, Körperschaftsteuer, Umsatzsteuer, Gewerbesteuer) mitgeteilt werden.

Danach lassen sich folgende Phasen einer Betriebsprüfung unterscheiden: Anfangsbesprechung, (konkrete) Betriebsprüfung und Schlussbesprechung. Nach der Schlussbesprechung übersendet das Finanzamt den Prüfungsbericht, der dann in der Regel die Grundlage für (geänderte) Steuerbescheide bildet.

Pflichten während einer Betriebsprüfung

Die wesentlichen Pflichten des Betroffenen während einer Betriebsprüfung ergeben sich aus § 200 AO. Danach hat der Steuerpflichtige an der Feststellung der steuerlich erheblichen Sachverhalte mitzuwirken. Dazu muss er im Besonderen Aufzeichnungen und Bücher vorlegen und diese bei Bedarf erläutern. Bei Unsicherheiten empfiehlt es sich bereits zu diesem Zeitpunkt, den Rat eines Steuerberaters oder eines auf Steuerrecht spezialisierten Rechtsanwalts einzuholen und die Erläuterungen und Antworten mit ihm zu besprechen. Denn gerade hier lauert für den Steuerpflichtigen die Gefahr des Missverständnisses mit dem Prüfer. Über den Berater können strittige Sachverhalte einvernehmlich gelöst werden, damit es nicht zu erhöhten Steuerfestsetzungen kommt.

- Was geschieht, wenn ich den Pflichten nicht nachkomme?

Die Finanzverwaltung verfügt über verschiedene Möglichkeiten, die Mitwirkung des Steuerpflichtigen zu erzwingen. So können Ermittlungspflichten herabgesetzt werden (§ 88 AO), Ausgaben oder Schulden unberücksichtigt bleiben (§ 160 AO) oder Zwangsmittel angeordnet werden (§§ 328 ff. AO). Diese Erzwingungsmöglichkeiten sind jedoch nur dann zulässig, wenn ein Verstoß gegen die Mitwirkungspflichten vorliegt. Anderenfalls handelt die Finanzbehörde rechtswidrig.

Rechte während einer Betriebsprüfung

Die Macht der Betriebsprüfer ist nicht grenzenlos. Der Steuerpflichtige hat das Recht, dass die verfahrensrechtlichen Vorschriften eingehalten werden. Das bedeutet bspw., dass sich der Betriebsprüfer auf die in der Prüfungsanordnung genannten Steuerarten und Jahre beschränken muss. Dort, wo der Betriebsprüfer über die Grenzen tritt, ist der Steuerpflichtige nicht mehr zur Mitwirkung verpflichtet. Ferner hat der Prüfer das Steuergeheimnis nach § 30 AO zu wahren.

Methoden der Prüfung

Die Finanzverwaltung nutzt eine Vielzahl unterschiedlicher Methoden zur Prüfung eines Betriebes. Zu nennen sind hier etwa die Verprobung oder der äußere und innere Betriebsvergleich. Diese können hier nicht im Einzelnen dargestellt werden. Eines ist den Methoden doch gemein: Ergeben sich aus der Prüfung Lücken, hat der Betriebsprüfer die Möglichkeit (und Pflicht) die Besteuerungsgrundlagen nach § 162 AO zu schätzen. Sind die Abweichungen so hoch, dass sie mit Fahrlässigkeit nicht mehr zu erklären sind, hat ein Betriebsprüfer unter Umständen auch ein Steuerstrafverfahren einzuleiten.

Maßnahmen gegen eine Betriebsprüfung

Die Anordnung und Durchführung einer Betriebsprüfung kann nur verhindert werden, wenn die Prüfungsanordnung als solche erfolgreich mittels eines Einspruchs oder einer Klage vor dem Finanzgericht angefochten wird.

Sollten sich der Steuerpflichtige und der Betriebsprüfer nicht auf einen Sachverhalt einigen können, besteht also Streit bezüglich der Prüfungsergebnisse, muss der Erlass eines Steuerbescheides abgewartet werden. Dieser kann dann mittels eines Einspruchs angefochten werden.

Es bietet es sich also an, einen Berater bereits vor oder während der Betriebsprüfung hinzuzuziehen, damit es gar nicht erst zu einem zeit- und kostenintensiven Rechtsbehelfsverfahren vor dem Finanzamt oder dem Finanzgericht kommt.

Gerne unterstütze ich Sie in Fragen der Betriebsprüfung vor, während oder nach einer Betriebsprüfung.