Einspruch gegen Steuerbescheid beim Finanzamt

Laut einer Statistik ist jeder fünfte Steuerbescheid in Deutschland fehlerhaft. Doch die überwiegende Zahl der Steuerpflichtigen verzichtet auf die Möglichkeit, Einspruch gegen den Steuerbescheid zu erheben. Während sich die einen auf keinen „Streit“ mit dem Finanzamt einlassen wollen , heften andere den Steuerbescheid nur allzu gerne ungeprüft ab. Grundsätzlich sollte aber jeder Steuerbescheid genau geprüft und nach Fehlern untersucht werden.

Was tun, wenn sich auch im eigenen Steuerbescheid Fehler eingeschlichen haben?

Sollten Sie einen Fehler finden oder feststellen, dass Sie Angaben vergessen haben, haben Sie die Möglichkeit, die Änderung des Steuerbescheides zu beantragen oder Einspruch gegen den Steuerbescheid einzulegen.

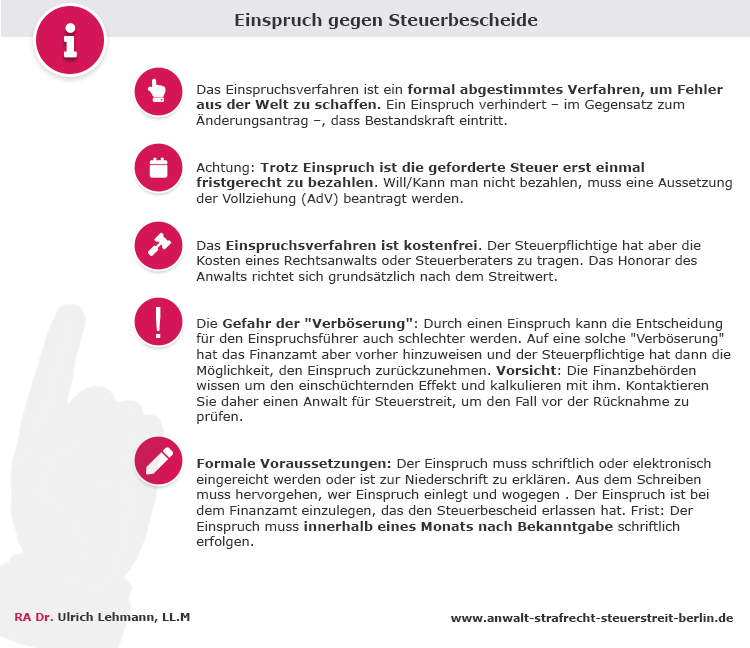

Im Folgenden beantworte ich Ihnen einige grundlegende Fragen zum Einspruchsverfahren (oder auch: Rechtsbehelfsverfahren) vor den Finanzbehörden. Vorab aber das Wichtigste: Sie sollten aus falscher Furcht vor einer Auseinandersetzung nicht auf einen solchen Rechtsbehelf verzichten! Sie legen schließlich keinen „Einspruch gegen den Finanzbeamten“ ein, sondern lediglich gegen einen amtlichen Bescheid. Einsprüche gegen Steuerbescheide werden Ihnen nicht persönlich genommen und in der Regel sachlich bearbeitet. Es ist schließlich Ihr gutes Recht – das wissen auch Finanzbeamte! Auch Finanzbeamte sind Menschen, die ab und zu Fehler machen und die kein Interesse an falschen Steuerbescheiden haben. Das Einspruchsverfahren ist also erst einmal nichts anderes als ein formalisiertes Verfahren, um Fehler aus der Welt zu schaffen.

Was ist ein Einspruch und was ist der Unterschied zu einem Antrag auf Änderung des Steuerbescheids?

Gegen einen Steuerbescheid (und alle weiteren Verwaltungsakte des Finanzamts) ist nach den §§ 347 ff. Abgabenordnung (AO) ein förmlicher Einspruch beim zuständigen Finanzamt zulässig.

Der Einspruch unterscheidet sich von Korrekturanträgen nach §§ 129-132, 172-177 AO vor allem darin, dass nur Einsprüche den Eintritt der formellen und materiellen Bestandskraft des Steuerbescheids verhindern. Der Bescheid wird nicht rechtskräftig. Diesen Effekt haben bloße Korrekturanträge nicht, obwohl das Ziel beider Anträge häufig das Gleiche ist: Das Erreichen einer niedrigeren Steuerfestsetzung.

Statistisch sind die Erfolgsaussichten eines Einspruchs sehr gut! Etwa 70 % der eingelegten Einsprüche gegen Steuerbescheide führen ganz oder wenigstens teilweise zum Erfolg! Es reicht meistens eine kurze Begründung bzw. ein Hinweis, dass ein Fehler vorliegt.

Wer kann man einen Einspruch einlegen?

Jeder, der im Sinne des § 350 AO durch einen Bescheid „beschwert“ ist, kann Einspruch gegen einen Steuerbescheid. Eine „Beschwer“ liegt in folgenden Fällen vor:

- Das zuständige Finanzamt hat angegebene Aufwendungen oder Freibeträge nicht anerkannt oder zu hohe Einnahmen angesetzt.

- Das Finanzamt hat eine Ihrer Meinung die Steuern zu joch festgesetzt.

- Sie haben vergessen, bestimmte Aufwendungen geltend zu machen, oder erfahren erst nachträglich von einem Steuervorteil.

- Es wurde seitens des Finanzamts ein fehlerhafter Grundlagenbescheid erlassen.

- Die Höhe der Steuer wurde zwar durch das Finanzamt richtig berechnet, aber wegen einer anderen Rechtsauffassung erleiden Sie bei anderen Behörden oder Stellen Nachteile

Wie legt man Einspruch gegen einen Steuerbescheid beim Finanzamt ein?

Der Einspruch gegen Ihren Steuerbescheid muss schriftlich beim zuständigen Finanzamt eingehen. Da dabei nur hervorgehen muss, wer den Einspruch geltend macht, kann dieser grundsätzlich auch elektronisch per E-Mail oder per Fax übersandt werden.

Was muss das Einspruchsschreiben enthalten?

Grundsätzlich muss ein Einspruch form- und fristgerecht, also rechtzeitig eingelegt werden.

Nach § 357 Abs. 1 AO ist der Einspruch gegen den Steuerbescheid schriftlich oder elektronisch einzureichen oder zur Niederschrift zu erklären. Das kann per Brief, Fax oder sogar E-Mail geschehen. Wichtig ist, dass aus dem Schreiben hervorgeht, wer gegen welchen Steuerbescheid Einspruch einlegt.

Nach § 357 Abs. 2 A. 1 AO ist der Einspruch grundsätzlich bei der Behörde anzubringen, die den Verwaltungsakt (also bspw. den Steuerbescheid) erlassen hat oder bei der der Erlass eines Verwaltungsakts beantragt worden ist.

Vereinfacht gesagt muss der Einspruch folgende Punkte enthalten:

- Absender: Die Person, die Einspruch einlegt, muss klar benannt sein.

- Adressat: Das zuständige Finanzamt, gegen dessen Steuerbescheid Einspruch eingelegt werden soll.

- Betreff: Steuernummer und der Bescheid mit Steuerart, Jahr und Datum genannt.

- Anschreiben: einleitender Standarttext wie z.B.:»Sehr geehrte Damen und Herren, gegen den Einkommensteuerbescheid für das Jahr 20xx lege ich hiermit form- und fristgerecht Einspruch ein.«

- Begründung für den Einspruch: Kurze Erläuterung, warum Sie den Steuerbescheid für falsch halten und legen ggf. eine abweichende Rechtsauffassung dar. Dieser Teil ist sehr wichtig, damit der Finanzbeamte Ihren Einspruch auch ernst nimmt.

Daneben ist ein Einspruch nach § 350 AO nur zulässig, wenn der Betroffene durch den Verwaltungsakt beschwert ist. Das ist dann nicht der Fall, wenn das Finanzamt die Steuer bspw. auf 0 EUR festsetzte. Umgekehrt liegt also stets eine Beschwer vor, wenn das Finanzamt den Betroffenen zu einer Zahlung aufforderte.

Eine Beschwer ist im Übrigen auch gegeben, wenn der Fehler für die falsche Festsetzung beim Steuerpflichtigen lag, etwa weil er vergessen hatte, einen Teil der angefallenen Betriebsausgaben geltend zu machen.

Frist des Einspruchs gegen den Steuerbescheid

Darüber hinaus muss der Betroffene seinen Einspruch innerhalb eines Monats nach Bekanntgabe schriftlich einlegen. Die Frist beginnt in der Regel drei Tage nach Aufgabe des Schreibens in die Post. Endet die Frist an einem Wochenende, so kann der Einspruch noch am nächsten Werktag eingelegt werden.

Ein Beispiel:

09. September 2020: Datum auf Ihrem Steuerbescheid

12. September 2020: Bekanntgabe: Das ist die 3-Tagesfrist zwischen der postalischen Absendung und seiner vermuteten Bekanntgabe (§ 122 Abs. 2 Nr. 1 AO).

Da dieses Datum ein Samstag ist, endet die Bekanntgabefrist am nächsten Werktag, hier dem 14. September 2020.

14. Oktober 2020: Ende der Einspruchsfrist (Fällt das Ende der 1-Monatsfrist auf einen Samstag, Sonntag oder Feiertag, endet auch hier die Frist am nächsten Werktag (§ 109 AO).)

Achtung: Die Fristberechnung ist mitunter kompliziert! Sie sollten sich bei Zweifeln immer an einen auf Steuerrecht spezialisierten Rechtsanwalt wenden.

Was ist, wenn die Einspruchsfrist versäumt wurde?

Für den Fall, dass die Frist versäumt wurde, kann eventuell ein Antrag auf Wiedereinsetzung in den vorherigen Stand weiterhelfen. Sollte die Frist ungenutzt verstrichen sein, so wenden Sie sich unbedingt an einen auf Steuerrecht spezialisierten Rechtsanwalt. Dieser wird Sie zu Wiedereinsetzungsfragen beraten.

Was macht das Finanzamt nachdem ein Einspruch einging? Wie läuft das Verfahren ab?

Über den Einspruch entscheidet die Finanzbehörde (also ein Finanzamt oder der Zoll), die den Verwaltungsakt erlassen hat. Diese hat nach § 367 Abs. 2 AO die Sache in vollem Umfang erneut zu prüfen. Den Einspruch bearbeitet entweder der Finanzbeamte, der den Steuerbescheid erlassen hat oder ein Finanzbeamter der Rechtsbehelfsstelle. Die Rechtsbehelfsstelle wird dann tätig, wenn der Sachbearbeiter Ihrem Einspruch nicht abhelfen will, weil er ihn für aussichtslos hält. Wird die Rechtsbehelfsstelle tätig, so erlässt sie in der Regel eine Einspruchsentscheidung, mit dem sie den Einspruch (teilweise) zurückweist.

Wenn das Finanzamt dem Einspruch nachkommt, so braucht sie keine Einspruchsentscheidung zu erlassen: Dann erlässt es einen im Sinne des Einspruchsführers geänderten Steuerbescheid.

Wie hoch sind die Kosten für einen Einspruch gegen den Steuerbescheid?

Das Einspruchsverfahren vor dem Finanzamt ist kostenfrei.

Beauftragen Sie einen Rechtsanwalt oder Steuerberater mit der Einlegung des Einspruchs, dann müssen Sie für dessen Gebühren aufkommen. Die Höhe des Honorars des Rechtsanwalts richtet sich grundsätzlich nach dem Streitwert. Ist dieser gering, so fallen unter Umständen nur geringe Gebühren an. Ist die Sache umfangreicher oder komplex, so bieten sich der Abschluss einer Vergütungsvereinbarung an, um das Kostenrisiko transparent und fair zu gestalten.

Welche Chancen und Risiken bringt ein Einspruch gegen den Steuerbescheid beim Finanzamt?

Eine der großen Chancen eines Einspruchs liegt darin, dass der Steuerbescheid durch das Finanzamt noch einmal geprüft wird und etwaige Fehler aus dem Weg geräumt werden können. So kann bspw. aus einer einstigen Nachzahlung eine Rückzahlung seitens des Finanzamtes werden.

Diese erneute Prüfung birgt jedoch auch das Risiko , dass die auf den Einspruch ergehende Entscheidung für den Einspruchsführer auch schlechter werden kann. Jedoch hat das Finanzamt auf solch eine eventuelle „Verböserung“ hinzuweisen. Nach § 367 Abs. 2 AO hat das Finanzamt vor einer Verböserung den Einspruchsführer unter Angaben von Gründen auf die eventuelle Verböserung hinzuweisen und ihm Gelegenheit zu geben, sich hierzu zu äußern (oder auch den Einspruch ohne Folgen zurückzunehmen). Eine „Verböserung“ geschieht also nicht „aus heiterem Himmel“.

Was ist eine Verböserung?

Von einer Verböserung spricht man, wenn der neue Steuerbescheid belastender ist, als der angefochtene Steuerbescheid .

Kündigt die Finanzbehörde eine solche Verböserung an, so kann der Einspruch nach § 362 Abs. 1 AO bis zur Bekanntgabe der Entscheidung über den Einspruch zurückgenommen werden, um die Verböserung zu verhindern. Das sollte jedoch nicht voreilig und ohne vorherige Beratung durch einen Rechtsanwalt geschehen! Die Finanzbehörden wissen um den einschüchternden Effekt einer solchen Ankündigung und kalkulieren damit. Wer sich in dieser Situation nicht beraten lässt läuft Gefahr, auf seine ihn zustehenden Rechte zu verzichten!

Muss ich die geforderten Steuern zahlen, wenn ich fristgerecht Einspruch eingelegt habe?

Einsprüche gegen Steuerbescheide hindern nach § 361 Abs. 1 AO weder deren Vollziehung, noch deren Erhebung. Mit anderen Worten: Trotz des Einspruchs muss die geforderte Steuer erst einmal fristgerecht gezahlt werden.

Dies lässt sich durch einen Antrag auf „Aussetzung der Vollziehung“ nach § 361 Abs. 2 AO verhindern. Das Aussetzungsverfahren hat enge Voraussetzungen sowie Vor- und Nachteile. Was Sie beachten sollten, wenn Sie der Zahlungsverpflichtung entgehen wollen, erläutere ich im eben aufgeführten Link. Jedenfalls ist ein fristgerechter Einspruch aber die Voraussetzung dafür, dass überhaupt ein Aussetzungsantrag gestellt werden kann.

Ich habe Einspruch eingelegt, aber das Finanzamt schickt mir keine Entscheidung!

Das kommt immer wieder vor: Die Finanzämter sind überlastet und entscheiden nicht zeitnah über die eingegangenen Einsprüche. Sollte das Finanzamt über einen Einspruch innerhalb von sechs Monaten noch nicht entschieden haben, kann grundsätzlich eine Untätigkeitsklage nach § 46 FGO beim Finanzgericht (bzw. ein sog. Untätigkeitseinspruch beim Finanzamt) erhoben werden. Zu den Voraussetzungen und den Vor- und Nachteilen einer solchen Untätigkeitsklage berate ich Sie gern!